界面新闻记者 |

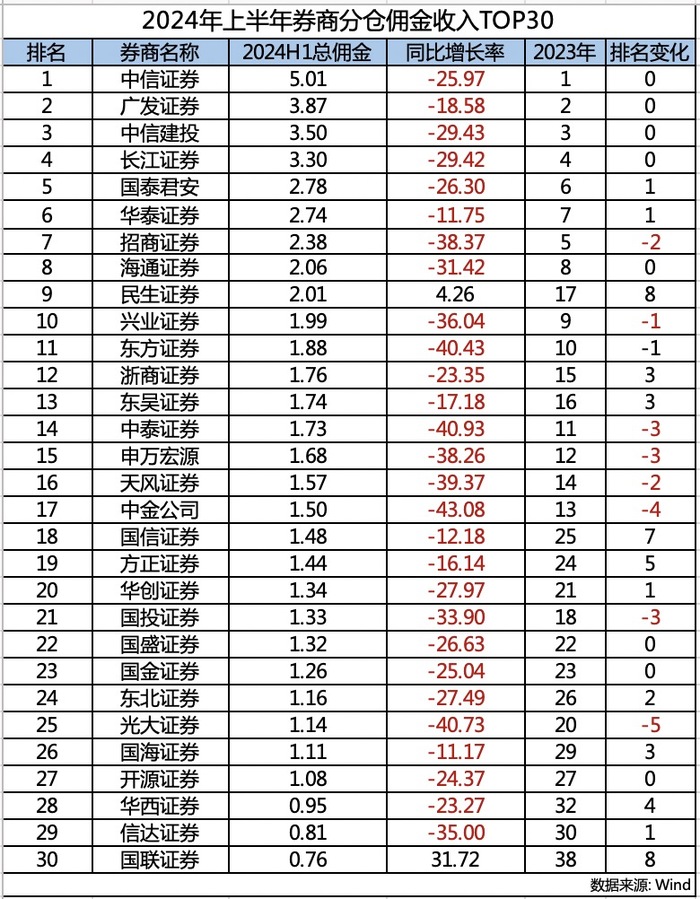

9月1日,2024年上半年各大券商分仓佣金收入榜单正式出炉。作为公募基金佣金改革落地前的收官数据,本次券业分仓佣金收入尤其被市场关注。

从数据来看,今年上半年,一方面,券商分仓佣金收入整体大幅下滑三成,行业持续马太效应竞争加剧,中小券商研究业务日益艰难;另一方面,整体下滑态势下,券商分仓佣金收入排名变化较大,新规之后的券商研究所座次也初见端倪。

分仓佣金收入降三成,头部马太效应凸显

近三年来,基金分仓市场规模逐年缩水,2022年全年,基金分仓市场规模同比下滑15.19%,2023年较2022年继续下滑10.93%。2024年上半年则持续同比下滑29.98%。

在行业承压背景下,整体来看,wind数据显示,2024年上半年,券商分仓佣金收入为67.74亿元,较去年同期的96.74亿元下滑29.98%。

几家欢喜多家愁。今年上半年市场上仅9家券商分仓佣金超2亿,同比减少9家;27家券商分仓佣金收入突破亿元关口,同比减少6家。

其中,东方财富证券上半年分仓佣金收入同比下降逾70%;东方证券、中泰证券、中金公司、光大证券佣金同比降逾40%;招商证券、海通证券、兴业证券、申万宏源、天风证券、国投证券、信达证券佣金同比降逾30%。

整体来看,券商分仓佣金收入行业持续马太效应竞争加剧。今年上半年排名前十的券商佣金总计约29.64亿元,占全行业佣金收入的43.75%,几乎达到“半壁江山”。

一位非银分析师向界面新闻表示,研究所人员成本较高,在公募降佣的背景下,必然会压缩研究所的盈利空间和未来的成长空间。

中小券商突围,民生+国联逆袭

从行业排名来看,行业前十中,中信证券以总佣金5.01亿元的成绩仍保持行业龙头地位;国泰君安则以2.78亿元的分仓佣金收入位列行业第五,较去年进步一名;华泰证券进步一名,位列第六;而去年同期的第五名招商证券今年上半年分仓佣金收入大降38.37%,排名滑落至行业第七;兴业证券今年上半年分仓佣金降幅36.04%,排名下降至行业第十。

值得一提的是,在排名前十名的券商中,仅民生证券实现了分仓佣金同比正增长。

从今年上半年的行业排名来看,民生证券上半年上半年实现分仓收入2.01亿元,同比增长4.26%,市占率为2.96%,前进8个位次,行业排名达到第九位,逆势强劲冲入前十。

在2021年,民生证券分仓收入排名仅为行业49位。2022年,民生证券2022年实现分仓佣金收入2.95亿元,比上年同期增加2.38亿元,同比增幅达到418%。市场排名也从上年的49名飞速提升至28名;2023年,民生证券实现分仓收入3.66亿元,继续录得24.03%的增长,行业排名达到17名。

在行业承压背景下,还有部分中小券商研究所在今年上半年实现突围。有行业人士认为,中小券商资产规模较行业头部而言相对薄弱,研究所属于轻资本业务,反而能够在行业整体承压的行情中实现“弯道超车”。

例如,中邮证券上半年分仓交易佣金收入达到1805.33万元,同比大增82%,跻身行业前五十名;国联证券上半年分仓佣金收入同比亦增长了31.72%,分仓收入达7576.64万元,较去年排名前进8个位次,进入前三十名。

为促进公募基金行业回归业务本源,聚焦投研能力建设,2024年7月1日起,证监会发布的《公开募集证券投资基金证券交易费用管理规定》已正式步入实施阶段,至今已满月余。新规之下,基金销售与公募交易佣金解绑,过硬的研究能力成为行业长期高质量发展的关键。

光大证券研究所王一峰指出,未来,对证券公司而言,单一卖方研究服务或难以获取基金客户持续粘性。除打造专业投研能力外,或需向两个领域延伸。一方面,券商卖方研究竞争从公募绝对主导,向私募、保险、QFII等多元化客群拓展,用以稳定费率总水平;另一方面,券商需要协同财富管理、衍生品、信用交易等多部门,打造券结模式与财富管理模式结合的综合服务模式,延伸公募产业服务链条,增厚综合金融服务收益。