界面新闻记者 |

界面新闻编辑 | 陈菲遐

“防水茅”已很少被投资者再提及,原因自然是公司业绩的持续下滑。

东方雨虹(002271.SZ)前三季度营业收入216.99亿元,同比下降14.44%;归母净利润为12.77亿元,同比下降45.73%。其中,第三季度营业总收入64.80亿元,同比下降23.84%;归母净利润3.34亿元,同比下降67.23%,下滑幅度逐步扩大。

巅峰时期,东方雨虹的市值曾超过1500亿元,被市场冠以“防水茅”。时过境迁,如今公司市值已跌至不足350亿元。

行业周期拖累之下,曾经被投资者追捧的杠杆成为了如今的累赘,而大股东不断的质押解押公告,凸显了这家龙头公司的窘境。

周期拖累

东方雨虹是一家以建筑防水业务为核心的建筑建材企业,业务现涉及房屋建筑、高速铁路和公路、地铁及城市轨道等领域。“大行业、小企业”是防水行业的标签。防水建筑材料的经济运输半径约为500公里,具有一定的区域性特征,这也是行业内企业小而多的重要原因,行业呈现集中度低、市场分散特性。

为了获取更多市占率,东方雨虹一度加杠杆扩张。公司在全国布局生产基地,开展跨区域业务。此外,为了提升效率,公司布局的多个生产基地除了防水材料外,还包括砂浆、涂料、保温等多品类业务,同时在各地出资设立全资子公司作为区域项目实施主体对接当地项目资源。仅仅三年间,公司固定资产叠加在建工程之和就由2020年底的54.67亿元迅速增长至如今的121.6亿元,涨幅高达122%。

加杠杆建产能遇到下游周期拐点,东方雨虹经营陷入困局。

房地产行业作为东方雨虹建筑建材产品销售、施工等系统服务的重要应用端,对公司业绩有着举足轻重的作用。近年来,房地产行业经历了多轮降杠杆、去库存、资金收紧等周期调控,目前行业拐点未现。

根据中国建筑防水协会结合国家统计局数据,2023年防水行业总产量为30.59亿平方米,同比2022年下降11.5%,行业面临有史以来最大的挑战。

为了能够稳住营收,东方雨虹在应收账款上做出了让步。截至9月底,公司应收账款高达107亿元,较2023年末的95.68亿元增长12%,占总资产比例的23%。对此,公司也表示应收账款的提升主要来自给工程渠道合伙人的授信。

高额应收账款带来最直接的便是减值损失。前三季度东方雨虹应收账款坏账损失高达6.37亿元,占归母净利润的50%。

除了表面的坏账损失,东方雨虹还有“债转房”。今年上半年公司报表中首次出现“投资性房地产”科目,金额高达16.22亿元(三季报为16.14亿元),这部分投资性房地产便是下游客户的抵债资产。

销售方面,为了能够刺激收入,东方雨虹也加大了返利促销。上半年公司营业收入152.18亿元,较上年同期下降9.69%;归属净利润为9.43亿元,同比下滑29.31%。对于净利润跑输营收,公司直言主要与销售费用率提升有关。

大股东不断质押

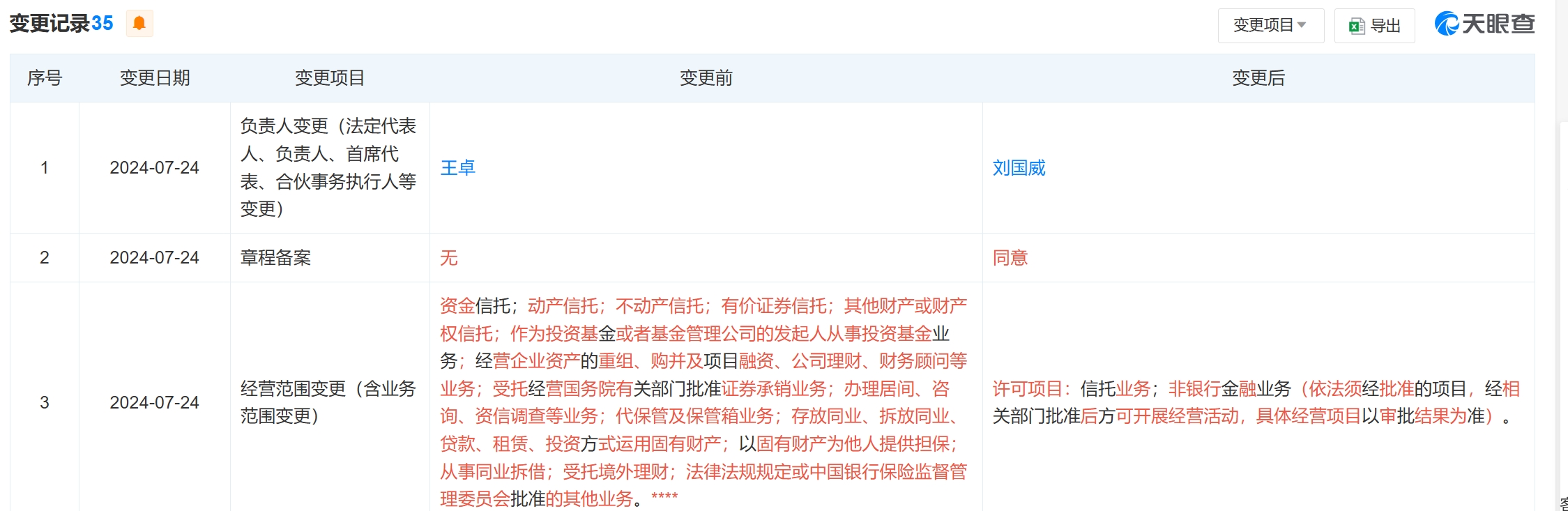

东方雨虹短期内最大风险来自于大股东不断的质押。9月24日,东方雨虹公告公司实际控制人李卫国(持股5.42亿股,占公司总股本比例的22.23%)解除质押3131万股公司股份,解押完成后,截至9月24日,其已累计质押3.93亿股公司股份,占其持股比例的72.57%,占公司总股本的16.14%。

更令人担心的是,实际控制人及其一致行动人未来一年内到期的质押股份累计数量高达2.89亿股,占其所持股份比例为53.31%,占公司总股本比例为11.85%,融资余额剩余为15.14亿元。其中,未来半年内到期的质押股份累计数量为2.22亿股,占其所持股份比例为40.98%,占公司总股本比例为9.11%,融资余额剩余为11.34亿元。

一般来说,股东频繁的补充质押(李卫国于8月30日才进行了补充质押)说明此前股权质押有着平仓的风险存在。东方雨虹股价不断下跌,三年间已由历史高点的63.14元/股下跌至如今的14.03元/股,跌幅高达78%。抵押物价值的不断下跌自然导致相关股东必须增加抵押物,如果公司股价依旧持续大跌,已质押手中近8成的控股股东,未来还能拿出什么继续质押呢?

今年以来东方雨虹发布关于控股股东进行股票质押式回购、质押展期等质押相关的公告32次,这对于一家以业绩著称的行业龙头来说,极为少见。

面对着大股东押无可押的风险,东方雨虹又开启“送钱”模式。公司自上市以来首次实施半年度分红,向全体股东每10股派6.00元,合计派发现金红利14.62亿元,要知道公司上半年归母净利润才为9.43亿元,此次“突然”分红的股利支付率高达155%。

需要指出的是,2023年年末东方雨虹才进行过一次年度分红,彼时现金分红14.73亿元,股利支付率已高达65%。此前近十年公司股利支付率都在30%以下,主要在10%-25%区间内。

对于连续高比例分红,东方雨虹解释称是因为已具备高比例现金分红能力。首先,公司报告期末累计未分配利润达150多亿元,有能力来进行相应分红。其次,公司以前是以大B为主的直销模式,资金占用时间较长,当时也在完善全国性生产物流研发基地布局,导致资本开支较大,因此,公司过往现金分红规模相对较少。目前,公司转型为以C+小B为主的渠道销售模式,现金流得到明显改善,资本开支需求也明显下降,且负债率仅有41.45%,资金成本也相对较低。此外,公司今年在尽全力处理抵账资产,以实现现金回笼,亦会加强整体资金能力。

东方雨虹的解释颇为牵强。公司资产负债率的确处于近年低点,但仍有41.45%(半年报时数据,下同,三季报已上升至44%),远高于2015年的33%,而彼时公司股利支付率仅为11%。此外,仅上半年公司财务费用便高达1.1亿元,账上短期借款高达51.46亿元,占归母净资产的19%,应付账款也高达34.93亿元,债务压力并不小。同时,截至8月底,公司及全资、控股子公司担保余额为50.45亿元,暗藏巨大的隐形债务。

值得一提的是,东方雨虹于2021年4月才完成80亿元定增,其中24亿元为补充流动资金,仅仅3年过后便“具备高比例现金分红能力”开始超高比例分红,这更增加了投资者的不信任。

业绩困境股价承压,股价承压大股东则不断质押应对,东方雨虹的风险雪球越滚越大。